Strumenti finanziari - PARTE 1 DA L 323/1 A L 323/90 | vai alla parte 2 |

(*) Il 24 luglio 2014 l'International Accounting Standards Board (IASB) ha pubblicato l'International Financial Reporting Standard (IFRS) 9 Strumenti finanziari. Il Principio mira a migliorare l'informativa finanziaria sugli strumenti finanziari affrontando problemi sorti in materia nel corso della crisi finanziaria. In particolare, l'IFRS 9 risponde all'invito del G20 ad operare la transizione verso un modello più lungimirante di rilevazione delle perdite attese sulle attività finanziarie.

(**) Le imprese applicano le modifiche che figurano nell'articolo 1 al più tardi a partire dalla data di inizio del loro primo esercizio finanziario che cominci il 1o gennaio 2018 o successivamente.

NOTA: L'elaborazione dei testi, anche se curata con scrupolosa attenzione, non può comportare specifiche responsabilità per involontari errori o inesattezze.

DECRETO LEGISLATIVO 12 gennaio 2019 , n. 14 - Codice della crisi d'impresa e dell'insolvenza in attuazione della legge 19 ottobre 2017, n. 155. (19G00007) Vigente al : 4-8-2022 - FONTE: NORMATTIVA |

SOMMARIO |

|

RIF/PARAGRAFO |

TITOLO |

1.1 |

|

2.1 - 2.7 |

|

3.1.1 - 3.1.2 |

|

3.2.1 - 3.2.23 |

|

3.3.1 - 3.3.4 |

|

4.1.1 - 4.1.5 |

|

4.2.1 - 4.2.2 |

|

4.3.1 - 4.3.7 |

|

4.4.1 - 4.4.3 |

|

5.1.1 - 5.1.3 |

|

5.2.1 - 5.2.3 |

|

5.3.1 - 5.3.2 |

|

5.4.1 - 5.4.4 |

|

5.5.1 - 5.5.20 |

|

5.6.1 - 5.6.7 |

|

5.7.1 - 5.7.11 |

|

6.1.1 - 6.1.3 |

|

6.2.1 - 6.2.6 |

|

6.3.1 - 6.3.7 |

|

6.4.1 |

|

6.5.1 - 6.5.16 |

|

6.6.1 - 6.6.6 |

|

6.7.1 - 6.7.4 |

|

7.1.1 - 7.1.4 |

|

7.2.1 - 7.2.28 |

|

7.3.1 - 7.3.2 |

|

B.2.1 - B.2.6 |

|

B3.1.1 - B.3.1.6 |

|

B3.2.1 - B3.2.17 |

|

B3.3.1 - B3.3.7 |

|

B4.1.1 - B4.1.36 |

|

B4.3.1 - B4.3.12 |

|

B4.4.1 - B4.4.3 |

|

B5.1.1 - B5.1.2A |

|

B.5.2.1 - B5.2.6 |

|

B5.4.1 - B5.4.9 |

|

B5.5.1 - B5.5.55 |

|

B5.6.1 - B5.6.2 |

|

B5.7.1 - B5.7.20 |

|

REGOLAMENTI AGGIORNATI |

MODIFICHE/VARIAZIONI/AGGIORNAMENTI - Il paragrafo 2.1 è modificato. Sono aggiunti i paragrafi 3.3.5 e 7.1.6.

CAPITOLO 1 Obiettivo

1.1 La finalità del presente Principio è stabilire principi per la presentazione nel bilancio delle attività e passività finanziarie la cui applicazione consentirà di fornire agli utilizzatori dei bilanci informazioni significative ed utili per la valutazione degli importi, della tempistica e del grado di incertezza dei flussi finanziari futuri.

CAPITOLO 2 Ambito di applicazione

2.1 Il presente Principio deve essere applicato da tutte le entità a tutti i tipi di strumenti finanziari fatta eccezione per:

a) le partecipazioni in controllate, collegate e joint venture che sono contabilizzate secondo le disposizioni dell'IFRS 10 Bilancio consolidato, dello IAS 27 Bilancio separato o dello IAS 28 Partecipazioni in società collegate e joint venture. In taluni casi, tuttavia, l'IFRS 10, lo IAS 27 o lo IAS 28 richiedono o consentono all'entità di contabilizzare la partecipazione in una controllata, una collegata o una joint venture in conformità ad alcune o a tutte le disposizioni del presente Principio. Le entità devono inoltre applicare il presente Principio ai derivati sulla partecipazione in una controllata, collegata o joint venture, a meno che il derivato soddisfi la definizione di strumento rappresentativo di capitale dell'entità di cui allo IAS 32 Strumenti finanziari: Esposizione nel bilancio;

b) diritti e obbligazioni relativi ad operazioni di leasing a cui si applica l'IFRS 16 Leasing. Tuttavia:i) i crediti impliciti nei contratti di leasing finanziario (ossia gli investimenti netti in leasing finanziari) e i crediti impliciti nei contratti di leasing operativo rilevati dal locatore sono soggetti all'eliminazione contabile e agli accantonamenti per riduzione di valore del presente Principio;

ii) le passività del leasing rilevate dal locatario sono soggette alle disposizioni in materia di eliminazione contabile di cui al paragrafo 3.3.1 del presente Principio; e

iii) i derivati che sono incorporati in contratti di leasing sono soggetti alle disposizioni sui derivati incorporati contenute nel presente Principio;c) i diritti e le obbligazioni dei datori di lavoro derivanti dai piani relativi ai benefici per i dipendenti, ai quali si applica lo IAS 19 Benefici per i dipendenti;

d) gli strumenti finanziari emessi dall'entità che soddisfano la definizione di strumento rappresentativo di capitale contenuta nello IAS 32 (inclusi le opzioni e i warrant) o che devono essere classificati come strumenti rappresentativi di capitale ai sensi dei paragrafi 16 A e 16B o dei paragrafi 16C e 16D dello IAS 32. Tuttavia il possessore di tali strumenti rappresentativi di capitale deve applicare il presente Principio a tali strumenti, a meno che questi soddisfino l'eccezione di cui alla precedente lettera a);

e) i diritti e le obbligazioni che derivano da un contratto assicurativo di cui alla definizione dell’IFRS 17 Contratti assicurativi o da contratto di investimento con elementi di partecipazione discrezionali rientrante nell’ambito di applicazione dell’IFRS 17. Tuttavia il presente Principio si applica a:i) i derivati incorporati in contratti rientranti nell’ambito di applicazione dell’IFRS 17 se non costituiscono essi stessi contratti rientranti nell’ambito di applicazione dell’IFRS 17;

ii) le componenti di investimento separate dai contratti che rientrano nell’ambito di applicazione dell’IFRS 17, se l’IFRS 17 impone tale separazione, a meno che la componente di investimento separata sia un contratto di investimento con elementi di partecipazione discrezionali rientrante nell’ambito di applicazione dell’IFRS 17;

iii) i diritti e le obbligazioni dell’emittente derivanti da contratti assicurativi che soddisfano la definizione di contratto di garanzia finanziaria. Tuttavia, se l’emittente di contratti di garanzia finanziaria ha precedentemente dichiarato espressamente di considerare tali contratti come contratti assicurativi e ha utilizzato criteri contabili applicabili ai contratti assicurativi, l’emittente può scegliere di applicare il presente Principio o l’IFRS 17 a tali contratti di garanzia finanziaria (cfr. paragrafi B2.5–B2.6). L’emittente può effettuare tale scelta per ciascun singolo contratto, ma la scelta effettuata per ogni contratto è poi irrevocabile;

iv) i diritti e le obbligazioni dell’entità che sono strumenti finanziari derivanti da contratti di carte di credito o contratti analoghi emessi dall’entità, che offrono strumenti di credito o di pagamento, che soddisfano la definizione di contratto assicurativo ma che l’IFRS 17, paragrafo 7, lettera h), esclude dall’ambito di applicazione dell’IFRS 17. Tuttavia, se, e solo se, la copertura assicurativa costituisce un termine contrattuale dello strumento finanziario, l’entità deve separare tale componente e applicare ad essa l’IFRS 17 [cfr. IFRS 17, paragrafo 7, lettera h)];

v) i diritti e le obbligazioni dell’entità che sono strumenti finanziari derivanti da contratti assicurativi emessi dall’entità che limitano il risarcimento per gli eventi assicurati all’importo altrimenti necessario per estinguere l’obbligazione dell’assicurato derivante dal contratto, se conformemente all’IFRS 17, paragrafo 8 A, l’entità sceglie di applicare a tali contratti l’IFRS 9 invece dell’IFRS 17;

f) qualsiasi contratto forward tra un acquirente e un azionista venditore relativo all'acquisto o alla vendita di un'acquisita che darà luogo ad un'aggregazione aziendale a una data di acquisizione futura rientrante nell'ambito di applicazione dell'IFRS 3 Aggregazioni aziendali. I termini del contratto forward non dovrebbero eccedere un periodo ragionevole normalmente necessario per ottenere le dovute approvazioni e perfezionare l'operazione;

g) gli impegni all'erogazione di finanziamenti diversi da quelli descritti nel paragrafo 2.3. Tuttavia, l'emittente di impegni all'erogazione di finanziamenti deve applicare le disposizioni in materia di riduzione di valore del presente Principio agli impegni all'erogazione di finanziamenti che altrimenti non rientrano nell'ambito di applicazione del presente Principio. Inoltre, tutti gli impegni all'erogazione di finanziamenti sono soggetti alle disposizioni in materia di eliminazione contabile del presente Principio;

h) gli strumenti finanziari, i contratti e le obbligazioni relativi a operazioni con pagamento basato su azioni ai quali si applica l'IFRS 2 Pagamenti basati su azioni, a eccezione dei contratti rientranti nell'ambito di applicazione dei paragrafi 2.4–2.7 del presente Principio, ai quali si applica il presente Principio;

i) i diritti dell'entità ad essere rimborsata per spese che deve sostenere per regolare una passività che rileva come un accantonamento conformemente allo IAS 37 Accantonamenti, passività e attività potenziali o per la quale ha rilevato un accantonamento, in un periodo precedente, secondo quanto previsto dallo IAS 37;

j) i diritti e le obbligazioni nell'ambito di applicazione dell'IFRS 15 Ricavi provenienti da contratti con i clienti che sono strumenti finanziari, a eccezione di quelli che l'IFRS 15 prevede espressamente siano contabilizzati conformemente al presente Principio.2.2 Le disposizioni in materia di riduzione di valore del presente Principio sono applicate ai diritti che l'IFRS 15 prevede siano contabilizzati conformemente al presente Principio ai fini della rilevazione degli utili o delle perdite per riduzione di valore.

2.3 I seguenti impegni all'erogazione di finanziamenti rientrano nell'ambito di applicazione del presente Principio:

a) impegni all'erogazione di finanziamenti che l'entità designa come passività finanziarie al fair value (valore equo) rilevato nell'utile (perdita) d'esercizio (cfr. paragrafo 4.2.2). L'entità che ha una consolidata prassi di vendere le attività che derivano dagli impegni all'erogazione di finanziamenti poco dopo l'erogazione, deve applicare il presente Principio a tutti gli impegni all'erogazione di finanziamenti della stessa categoria;

b) impegni all'erogazione di finanziamenti che possono essere regolati al netto in disponibilità liquide ovvero consegnando o emettendo un altro strumento finanziario. Tali impegni all'erogazione di finanziamenti sono dei derivati. L'impegno all'erogazione di finanziamenti non è considerato regolato al netto semplicemente perché il finanziamento è erogato a rate (per esempio, un mutuo ipotecario edilizio erogato a rate con l'avanzamento della costruzione);

c) impegni all'erogazione di un finanziamento a un tasso di interesse inferiore a quello di mercato (cfr. paragrafo 4.2.1, lettera d)].2.4 Il presente Principio deve essere applicato ai contratti per l'acquisto o la vendita di un elemento non finanziario che possono essere regolati al netto in disponibilità liquide o tramite altro strumento finanziario, o scambiando strumenti finanziari, come se i contratti fossero strumenti finanziari, a eccezione dei contratti che sono stati sottoscritti e continuano a essere posseduti per l'incasso o la consegna di un elemento non finanziario secondo le esigenze di acquisto, vendita o uso previste dall'entità. Tuttavia il presente Principio deve essere applicato ai contratti che l'entità designa come valutati al fair value (valore equo) rilevato nell'utile (perdita) d'esercizio conformemente al paragrafo 2.5.

2.5 I contratti per l'acquisto o la vendita di un elemento non finanziario che possono essere regolati al netto in disponibilità liquide o tramite altro strumento finanziario, o scambiando strumenti finanziari, come se i contratti fossero strumenti finanziari, possono essere designati irrevocabilmente come valutati al fair value (valore equo) rilevato nell'utile (perdita) d'esercizio anche se sono stati sottoscritti per l'incasso o la consegna di un elemento non finanziario secondo le esigenze di acquisto, vendita o uso previste dall'entità. Questa designazione è possibile solo alla stipula del contratto e se elimina o riduce significativamente un'incoerenza nella rilevazione (talvolta definita come «asimmetria contabile») che altrimenti risulterebbe dalla mancata rilevazione di tale contratto in quanto escluso dall'ambito di applicazione del presente Principio (cfr. paragrafo 2.4).

2.6 Vi sono diversi modi in cui un contratto per l'acquisto o la vendita di un elemento non finanziario può essere regolato al netto in disponibilità liquide o tramite altro strumento finanziario o scambiando strumenti finanziari. Questi includono:

a) quando i termini del contratto permettono a entrambe le parti di regolarlo al netto in disponibilità liquide o tramite altro strumento finanziario o scambiando strumenti finanziari;

b) quando la possibilità di regolare al netto in disponibilità liquide o tramite altro strumento finanziario, o scambiando strumenti finanziari, non è esplicita nei termini del contratto, ma l'entità ha la prassi di regolare contratti simili al netto in disponibilità liquide o tramite altro strumento finanziario, o scambiando strumenti finanziari (sia con la controparte, sottoscrivendo contratti che si compensano, sia vendendo il contratto prima dell'esercizio o decadenza del diritto);

c) quando, per simili contratti, l'entità ha la prassi di ricevere consegna del sottostante e venderlo entro un breve periodo dopo la consegna al fine di generare un utile dalle fluttuazioni a breve termine del prezzo o dal margine di profitto dell'operatore; e

d) quando l'elemento non finanziario che è l'oggetto del contratto è prontamente convertibile in disponibilità liquide.Un contratto a cui b) o c) sono applicabili non è sottoscritto al fine di ricevere o di consegnare l'elemento non finanziario secondo le esigenze di acquisto, vendita o uso previste dall'entità e rientra conseguentemente nell'ambito di applicazione del presente Principio. Altri contratti a cui sia applicabile il paragrafo 2.4 sono valutati per determinare se siano stati sottoscritti e continuino a essere posseduti per il ricevimento o la consegna dell'elemento non finanziario secondo le esigenze di acquisto, vendita o uso previste dall'entità e conseguentemente se rientrino nell'ambito di applicazione del presente Principio.

2.7 L'opzione venduta per l'acquisto o la vendita di un elemento non finanziario che può essere oggetto di regolamento al netto in disponibilità liquide o tramite altro strumento finanziario o scambiando strumenti finanziari, secondo quanto previsto dal paragrafo 2.6, lettera a) o d), rientra nell'ambito di applicazione del presente Principio. Tale contratto non può essere sottoscritto al fine di ricevere o di consegnare l'elemento non finanziario secondo le esigenze di acquisto, vendita o uso previste dall'entità.

CAPITOLO 3 Rilevazione ed eliminazione contabile3.1 RILEVAZIONE INIZIALE

3.1.1 L'entità deve rilevare nel proprio prospetto della situazione patrimoniale-finanziaria l'attività o passività finanziaria quando, e solo quando, l'entità diviene parte nelle clausole contrattuali dello strumento (cfr. paragrafi B3.1.1 e B3.1.2). Quando l'entità rileva per la prima volta l'attività finanziaria, deve classificarla conformemente ai paragrafi 4.1.1-4.1.5 e valutarla conformemente ai paragrafi 5.1.1-5.1.3. Quando l'entità rileva per la prima volta la passività finanziaria, deve classificarla conformemente ai paragrafi 4.2.1 e 4.2.2 e valutarla conformemente al paragrafo 5.1.1.Acquisto o vendita standardizzati delle attività finanziarie

3.1.2 L'acquisto o la vendita standardizzati delle attività finanziarie devono essere rilevati ed eliminati contabilmente, a seconda del caso, alla data di negoziazione o alla data di regolamento (cfr. paragrafi B3.1.3-B3.1.6).

3.2 ELIMINAZIONE CONTABILE DELLE ATTIVITÀ FINANZIARIE

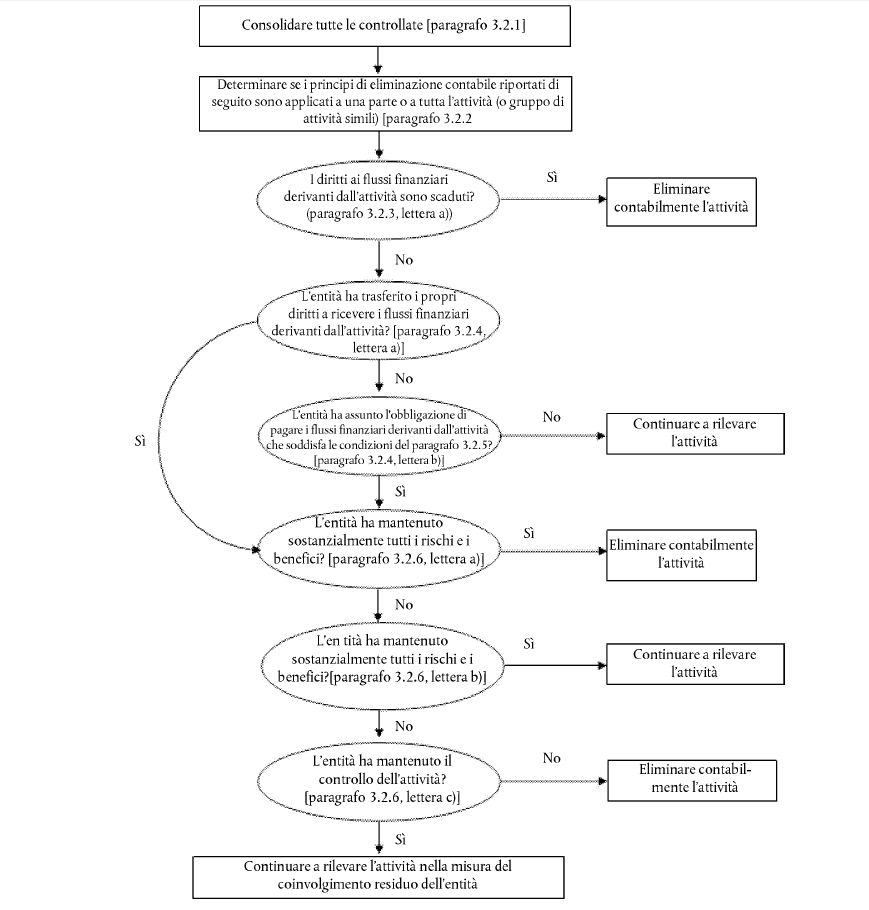

3.2.1 Nei bilanci consolidati, i paragrafi 3.2.2-3.2.9, B3.1.1, B3.1.2 e B3.2.1–B3.2.17 sono applicati a livello consolidato. Ne consegue che l'entità prima consolida tutte le controllate in base a quanto disposto dall'IFRS 10 e poi applica tali paragrafi al gruppo che ne deriva.

3.2.2 Prima di valutare se, e in quale misura, l'eliminazione contabile è appropriata secondo i paragrafi 3.2.3–3.2.9, l'entità determina se tali paragrafi debbano essere applicati a una parte dell'attività finanziaria (o una parte del gruppo di attività finanziarie similari) o all'attività finanziaria (o al gruppo di attività finanziarie similari) nella sua integralità, come segue.

a) I paragrafi 3.2.3–3.2.9 sono applicati a una parte dell'attività finanziaria (o una parte del gruppo di attività finanziarie similari) se, e soltanto se, la parte presa in considerazione per l'eliminazione contabile soddisfa una delle seguenti tre condizioni:

i) la parte comprende soltanto flussi finanziari identificati specificamente dall'attività finanziaria (o dal gruppo di attività finanziarie similari). Per esempio, quando l'entità sottoscrive uno strip su tasso di interesse per mezzo del quale la controparte ottiene il diritto ai flussi finanziari relativi agli interessi, ma non ai flussi finanziari relativi al capitale da uno strumento di debito, i paragrafi 3.2.3–3.2.9 sono applicati ai flussi finanziari relativi agli interessi;

ii) la parte comprende soltanto la quota interamente proporzionale (pro rata) dei flussi finanziari dall'attività finanziaria (o dal gruppo di attività finanziarie similari). Per esempio, quando l'entità sottoscrive un accordo tramite il quale la controparte ottiene i diritti di una quota del 90 per cento di tutti i flussi finanziari di uno strumento di debito, si applicano i paragrafi 3.2.3–3.2.9 al 90 per cento di tali flussi finanziari. Se esiste più di una controparte, ogni controparte non è tenuta a ricevere una quota proporzionale dei flussi finanziari a patto che l'entità cedente disponga di una quota interamente proporzionale;

iii) la parte comprende soltanto una quota interamente proporzionale dei flussi finanziari identificati specificamente dall'attività finanziaria (o dal gruppo di attività finanziarie similari). Per esempio, quando l'entità sottoscrive un accordo tramite il quale la controparte ottiene i diritti di una quota del 90 per cento dei flussi finanziari relativi agli interessi dall'attività finanziaria, si applicano i paragrafi 3.2.3–3.2.9 al 90 per cento di tali flussi finanziari relativi agli interessi. Se esiste più di una controparte, ogni controparte non è tenuta a ricevere una quota proporzionale dei flussi finanziari identificati specificamente a patto che l'entità trasferente disponga di una quota interamente proporzionale.

b) In tutti gli altri casi, i paragrafi 3.2.3–3.2.9 sono applicati all'attività finanziaria nella sua integralità (o al gruppo di attività finanziarie similari nella sua integralità). Per esempio, quando l'entità trasferisce i) i diritti al primo o all'ultimo 90 per cento dell'incasso di disponibilità liquide dall'attività finanziaria (o dal gruppo di attività finanziarie), o ii) i diritti al 90 per cento dei flussi finanziari dal gruppo di crediti, ma fornisce una garanzia per compensare l'acquirente per qualsiasi perdita su crediti fino all'8 per cento dell'importo capitale del credito, i paragrafi 3.2.3–3.2.9 sono applicati all'attività finanziaria (o al gruppo di attività finanziarie similari) nella sua integralità.

Nei paragrafi 3.2.3–3.2.12, il termine «attività finanziaria» fa riferimento o a una parte dell'attività finanziaria, (o a una parte del gruppo di attività finanziarie similari) come identificato alla precedente lettera a), ovvero, diversamente, all'attività finanziaria (o al gruppo di attività finanziarie similari) nella sua integralità.

3.2.3 L'entità deve eliminare contabilmente l'attività finanziaria quando, e soltanto quando:

a) i diritti contrattuali sui flussi finanziari derivanti dall'attività finanziaria scadono o

b) l'entità trasferisce l'attività finanziaria come illustrato nei paragrafi 3.2.4 e 3.2.5 e il trasferimento soddisfa i criteri di ammissibilità per l'eliminazione contabile secondo quanto previsto dal paragrafo 3.2.6.(Cfr. paragrafo 3.1.2 per quanto riguarda le vendite standardizzate delle attività finanziarie).

3.2.4 L'entità trasferisce l'attività finanziaria se e soltanto se:

a) trasferisce i diritti contrattuali a ricevere i flussi finanziari dell'attività finanziaria, o

b) mantiene i diritti contrattuali a ricevere i flussi finanziari dell'attività finanziaria, ma assume l'obbligazione contrattuale di pagare i flussi finanziari a uno o più beneficiari in un accordo che soddisfa le condizioni di cui al paragrafo 3.2.5.3.2.5 Quando l'entità mantiene i diritti contrattuali a ricevere i flussi finanziari dell'attività finanziaria (l'«attività originaria»), ma assume l'obbligazione contrattuale a pagare quei flussi finanziari a una o più entità (i «beneficiari finali»), l'entità tratta l'operazione come un trasferimento dell'attività finanziaria se, e soltanto se, tutte le tre condizioni seguenti sono soddisfatte:

a) l'entità non ha l'obbligazione di corrispondere importi ai beneficiari finali a meno che incassi importi equivalenti dall'attività originaria. Le anticipazioni a breve termine da parte dell'entità con il diritto al recupero totale dell'importo prestato più gli interessi rilevati secondo i tassi di mercato non violano questa condizione;

b) le condizioni del contratto di trasferimento impediscono all'entità di vendere o di impegnare l'attività originaria salvo quando questa è a garanzia dell'obbligazione a corrispondere flussi finanziari ai beneficiari finali;

c) l'entità ha l'obbligazione di trasferire qualsiasi flusso finanziario che incassa per conto dei beneficiari finali senza un ritardo rilevante. Inoltre, l'entità non ha diritto a reinvestire tali flussi finanziari, se non per investimenti in disponibilità liquide o mezzi equivalenti (ai sensi dello IAS 7 Rendiconto finanziario) durante il breve periodo di regolamento dalla data di incasso alla data del dovuto pagamento ai beneficiari finali, e gli interessi attivi su tali investimenti vengono trasferiti ai beneficiari finali.3.2.6 Quando l'entità trasferisce l'attività finanziaria (cfr. paragrafo 3.2.4), deve valutare la misura in cui essa mantiene i rischi e i benefici della proprietà di tale attività. In questo caso:

a) se l'entità trasferisce sostanzialmente tutti i rischi e i benefici della proprietà dell'attività finanziaria, l'entità deve eliminare contabilmente l'attività finanziaria e rilevare separatamente come attività o passività qualsiasi diritto e obbligazione originati o mantenuti con il trasferimento;

b) se l'entità mantiene sostanzialmente tutti i rischi e i benefici della proprietà dell'attività finanziaria, l'entità deve continuare a rilevare l'attività finanziaria;

c) se l'entità non trasferisce né mantiene sostanzialmente tutti i rischi e i benefici della proprietà dell'attività finanziaria, l'entità deve determinare se ha mantenuto il controllo dell'attività finanziaria. In questo caso:i) se l'entità non ha mantenuto il controllo, deve eliminare contabilmente l'attività finanziaria e rilevare separatamente come attività o passività qualsiasi diritto e obbligazione originati o mantenuti nel trasferimento;

ii) se l'entità ha mantenuto il controllo, deve continuare a rilevare l'attività finanziaria nella misura del coinvolgimento residuo nell'attività finanziaria (cfr. paragrafo 3.2.16).

3.2.7 Il trasferimento dei rischi e dei benefici (cfr. paragrafo 3.2.6) è valutato confrontando l'esposizione dell'entità, prima e dopo il trasferimento, con la variabilità negli importi e nella tempistica dei flussi finanziari netti dell'attività trasferita. L'entità ha mantenuto sostanzialmente tutti i rischi e i benefici della proprietà dell'attività finanziaria se la sua esposizione alla variabilità del valore attuale dei futuri flussi finanziari netti dell'attività finanziaria non cambia in modo significativo come risultato del trasferimento (per esempio perché l'entità ha venduto l'attività finanziaria soggetta a un accordo di riacquisto a un determinato prezzo o al prezzo di vendita più il rendimento del finanziatore). L'entità ha trasferito sostanzialmente tutti i rischi e i benefici della proprietà dell'attività finanziaria, se la sua esposizione a tale variabilità non è più significativa in relazione alla variabilità totale nel valore attuale dei futuri flussi finanziari netti associati all'attività finanziaria (per esempio perché l'entità ha venduto l'attività finanziaria soggetta solo a opzione di riacquisto al suo fair value (valore equo) al momento del riacquisto o ha trasferito una quota interamente proporzionale dei flussi finanziari da una più ampia attività finanziaria in un accordo, quale una subpartecipazione a un finanziamento, che soddisfa le condizioni del paragrafo 3.2.5).

3.2.8 Spesso sarà ovvio se l'entità ha trasferito o mantenuto sostanzialmente tutti i rischi e i benefici della proprietà e non ci sarà alcun bisogno di effettuare calcoli. In altri casi, sarà necessario calcolare e confrontare l'esposizione dell'entità alla variabilità del valore attuale dei futuri flussi finanziari netti prima e dopo il trasferimento. Il calcolo e il confronto vengono svolti utilizzando come tasso di attualizzazione un adeguato tasso di interesse corrente di mercato. Viene presa in considerazione qualsiasi variabilità ragionevolmente possibile dei flussi finanziari netti dando maggior peso a quei risultati che è più probabile che si verifichino.

3.2.9 La circostanza che l'entità abbia mantenuto il controllo (cfr. paragrafo 3.2.6, lettera c)] dell'attività trasferita dipende dall'abilità del cessionario di vendere l'attività. Se il cessionario è in grado di vendere l'attività nella sua integralità a una terza parte non correlata ed è in grado di esercitare tale capacità unilateralmente e senza il bisogno di imporre ulteriori restrizioni sul trasferimento, l'entità non ha mantenuto il controllo. In tutti gli altri casi, l'entità ha mantenuto il controllo.

Trasferimenti che soddisfano i criteri di ammissibilità per l'eliminazione contabile

3.2.10 Se l'entità trasferisce l'attività finanziaria in un trasferimento che soddisfa i criteri di ammissibilità per l'eliminazione contabile nella sua integralità e mantiene il diritto a rendere servizi all'attività finanziaria in cambio di una commissione, essa deve rilevare o l'attività o la passività originata dal servizio per quel contratto di servizio. Se si ritiene che la commissione che deve essere ricevuta non compenserà l'entità in modo adeguato per lo svolgimento del servizio, la passività originata dall'obbligazione del servizio deve essere rilevata al suo fair value (valore equo). Se si ritiene che la commissione che deve essere ricevuta costituisca un compenso più che adeguato per il servizio, l'attività originata dal servizio deve essere rilevata per il diritto di servizio a un importo determinato sulla base di una ripartizione del valore contabile della più ampia attività finanziaria secondo quanto previsto dal paragrafo 3.2.13.

3.2.11 Se, come risultato di un trasferimento, l'attività finanziaria è eliminata contabilmente nella sua integralità, ma ne consegue che l'entità ottiene una nuova attività finanziaria o assume una nuova passività finanziaria, o una passività originata dal servizio, l'entità deve rilevare la nuova attività finanziaria, passività finanziaria o passività originata dal servizio al fair value (valore equo).

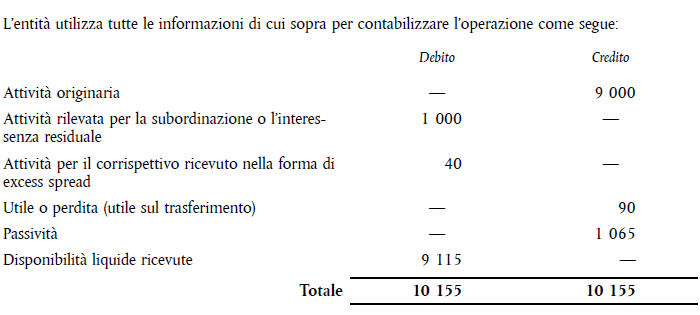

3.2.12 Al momento dell'eliminazione contabile dell'attività finanziaria nella sua integralità, la differenza tra:

a) il valore contabile (valutato alla data dell'eliminazione contabile) e

b) il corrispettivo ricevuto (inclusa qualsiasi nuova attività ottenuta meno qualsiasi nuova passività assunta)deve essere rilevata nell'utile (perdita) d'esercizio.

3.2.13 Se l'attività trasferita è parte di una più ampia attività finanziaria (per esempio quando l'entità trasferisce i flussi finanziari relativi agli interessi che sono parte di uno strumento di debito, cfr. paragrafo 3.2.2, lettera a)] e la parte trasferita soddisfa le condizioni per l'eliminazione contabile nella sua integralità, il valore contabile precedente della più ampia attività finanziaria deve essere ripartito tra la parte che continua ad essere rilevata e la parte che è eliminata contabilmente, sulla base dei relativi fair value (valori equi) di quelle parti alla data del trasferimento. A questo fine, l'attività di servizio mantenuta deve essere trattata come una parte che continua a essere rilevata. La differenza tra:

a) il valore contabile (valutato alla data dell'eliminazione contabile) attribuito alla parte eliminata contabilmente e

b) il corrispettivo ricevuto per la parte eliminata contabilmente (inclusa qualsiasi nuova attività ottenuta meno qualsiasi nuova passività assunta)deve essere rilevata nell'utile (perdita) d'esercizio.

3.2.14 Quando l'entità ripartisce il valore contabile precedente di una più ampia attività finanziaria tra la parte che continua a essere rilevata e la parte che è eliminata contabilmente, è necessario valutare il fair value (valore equo) della parte che continua a essere rilevata. Quando l'entità ha una storia di vendite di parti similari alla parte che continua a essere rilevata o esistono altre operazioni di mercato per tali parti, i prezzi recenti di effettive operazioni forniscono la stima migliore del suo fair value (valore equo). Quando non sussistono prezzi quotati o operazioni di mercato recenti a sostegno del fair value (valore equo) della parte che continua ad essere rilevata, la migliore stima del fair value (valore equo) è la differenza tra il fair value (valore equo) della più ampia attività finanziaria nel suo complesso e il corrispettivo ricevuto dal cessionario per la parte eliminata contabilmente.

Trasferimenti che non soddisfano i criteri di ammissibilità per l'eliminazione contabile

3.2.15.Se il trasferimento non comporta l'eliminazione contabile, perché l'entità ha mantenuto sostanzialmente tutti i rischi e i benefici della proprietà dell'attività trasferita, l'entità deve continuare a rilevare l'attività trasferita nella sua integralità e deve rilevare una passività finanziaria per il corrispettivo ricevuto. Negli esercizi successivi l'entità deve rilevare i proventi dell'attività trasferita e gli oneri sostenuti sulla passività finanziaria.

Coinvolgimento residuo nelle attività trasferite

3.2.16 Se l'entità non trasferisce né mantiene sostanzialmente tutti i rischi e i benefici della proprietà dell'attività trasferita pur mantenendo il controllo dell'attività trasferita, essa continua a rilevare l'attività trasferita nella misura del suo coinvolgimento residuo. La misura del coinvolgimento residuo dell'entità nell'attività trasferita corrisponde alla misura in cui essa si espone alle variazioni del valore dell'attività trasferita. Per esempio:

a) quando il coinvolgimento residuo dell'entità è una garanzia sull'attività trasferita, la misura del coinvolgimento residuo dell'entità è il minore tra i) l'importo dell'attività e ii) l'importo massimo del corrispettivo ricevuto che l'entità potrebbe dover rimborsare («l'importo della garanzia»);

b) quando il coinvolgimento residuo è un'opzione venduta o acquistata (o entrambe) sull'attività trasferita, la misura del coinvolgimento residuo dell'entità è l'importo dell'attività trasferita che l'entità può riacquistare. Tuttavia, in caso di un'opzione put venduta su un'attività che è valutata al fair value (valore equo), la misura del coinvolgimento residuo dell'entità è limitata al minore tra il fair value (valore equo) dell'attività trasferita e il prezzo di esercizio dell'opzione (cfr. paragrafo B3.2.13);

c) quando il coinvolgimento residuo dell'entità è un'opzione regolata in disponibilità liquide o termini simili sull'attività trasferita, la misura del coinvolgimento residuo dell'entità viene valutata nello stesso modo di quello che risulta da opzioni non regolate in disponibilità liquide come previsto alla precedente lettera b).3.2.17 Quando l'entità continua a rilevare l'attività nella misura del suo coinvolgimento residuo, essa rileva anche la passività associata. Nonostante le altre disposizioni in materia di valutazione contenute nel presente Principio, l'attività trasferita e la passività associata sono valutate su una base che riflette i diritti e le obbligazioni che l'entità ha mantenuto. La passività associata è valutata in modo tale che il valore contabile netto dell'attività trasferita e della passività associata sia:

a) il costo ammortizzato dei diritti e delle obbligazioni mantenuti dall'entità, se l'attività trasferita è valutata al costo ammortizzato, o

b) pari al fair value (valore equo) dei diritti e delle obbligazioni mantenuti dall'entità valutati su base autonoma, se l'attività trasferita è valutata al fair value (valore equo).3.2.18 L'entità deve continuare a rilevare i proventi derivanti dall'attività trasferita nella misura del coinvolgimento residuo e deve rilevare gli oneri sostenuti sulla passività associata.

3.2.19 Ai fini della valutazione successiva, le variazioni rilevate del fair value (valore equo) dell'attività trasferita e della passività associata sono contabilizzate coerentemente l'una con l'altra secondo quanto previsto dal paragrafo 5.7.1, e non devono essere compensate.

3.2.20 Se il coinvolgimento residuo dell'entità interessa soltanto una parte dell'attività finanziaria (per esempio quando l'entità mantiene un'opzione di riacquisto di parte dell'attività trasferita o mantiene un'interessenza residua che non comporta sostanzialmente il mantenimento di tutti i rischi e i benefici della proprietà pur mantenendo il controllo), l'entità ripartisce il precedente valore contabile dell'attività finanziaria tra la parte che essa continua a rilevare in ragione del coinvolgimento residuo e la parte che non è più rilevata sulla base dei fair value (valore equo) delle parti relativi alla data del trasferimento. A questo fine, si applicano le disposizioni del paragrafo 3.2.14. La differenza tra:

a) il valore contabile (valutato alla data dell'eliminazione contabile) attribuito alla parte che non è più rilevata e

b) il corrispettivo ricevuto per la parte che non è più rilevata deve essere rilevato nell'utile (perdita) d'esercizio.3.2.21 Se l'attività trasferita è valutata al costo ammortizzato, l'opzione prevista dal presente Principio di designare una passività finanziaria al fair value (valore equo) rilevato nell'utile (perdita) d'esercizio non è applicabile alla passività associata.

Tutti i trasferimenti

3.2.22 Se l'attività trasferita continua a essere rilevata, l'attività e la passività associata non devono essere compensate. Analogamente, l'entità non deve compensare i proventi derivanti dall'attività trasferita con gli oneri sostenuti sulla passività associata (cfr. paragrafo 42 dello IAS 32).

3.2.23 Se un cedente fornisce una garanzia reale non in disponibilità liquide (quali strumenti di debito o strumenti rappresentativi di capitale) al cessionario, la contabilizzazione della garanzia reale da parte del cedente e del cessionario varierà in funzione del fatto che il cessionario abbia il diritto di vendere o impegnare a sua volta la garanzia reale e che il cedente sia inadempiente). Il cedente e il cessionario devono contabilizzare la garanzia reale come segue:

a) se il cessionario ha il diritto per contratto o per consuetudine di vendere o impegnare a sua volta la garanzia reale, allora il cedente deve riclassificare l'attività nel suo prospetto della situazione patrimoniale-finanziaria (per esempio come attività data in prestito, strumenti rappresentativi di capitale dati in pegno o credito riacquistato) separatamente dalle altre attività;

b) se il cessionario vende la garanzia reale ricevuta in pegno, deve rilevare i proventi della vendita e una passività valutata al fair value (valore equo) per la sua obbligazione a restituire la garanzia reale;

c) se il cedente non adempie i termini del contratto e non ha più diritto a riscattare la garanzia reale, il cedente deve eliminare contabilmente la garanzia reale e il cessionario deve rilevare la garanzia reale come una sua attività valutata inizialmente al fair value (valore equo) o, se ha già venduto la garanzia, eliminare contabilmente la propria obbligazione a restituire la garanzia reale;

d) ad eccezione di quanto previsto alla lettera c), il cedente deve continuare a riportare la garanzia reale come una sua attività, e il cessionario non deve rilevare la garanzia reale come attività.3.3 ELIMINAZIONE CONTABILE DELLE PASSIVITÀ FINANZIARIE

3.3.1 L'entità deve eliminare la passività finanziaria (o una parte della passività finanziaria) dal proprio prospetto della situazione patrimoniale-finanziaria quando, e solo quando, questa viene estinta, ovverosia quando l'obbligazione specificata nel contratto è adempiuta o cancellata o scaduta.

3.3.2 Lo scambio tra colui che prende in prestito e colui che dà in prestito strumenti di debito con termini contrattuali sostanzialmente diversi deve essere contabilizzato come estinzione della passività finanziaria originaria e rilevazione di una nuova passività finanziaria. Analogamente, una variazione sostanziale dei termini di una passività finanziaria esistente o di una parte di essa (sia essa attribuibile o no alle difficoltà finanziarie del debitore) deve essere contabilizzata come estinzione della passività finanziaria originaria e rilevazione di una nuova passività finanziaria.

3.3.3 La differenza tra il valore contabile della passività finanziaria (o parte della passività finanziaria) estinta o trasferita ad un'altra parte e il corrispettivo pagato, inclusa qualsiasi attività non monetaria trasferita o passività non monetaria assunta, deve essere rilevata nell'utile (perdita) d'esercizio.

3.3.4 Se riacquista una parte della passività finanziaria, l'entità deve suddividere il precedente valore contabile della passività finanziaria tra la parte che continua a essere rilevata e la parte che è eliminata contabilmente sulla base dei relativi fair value (valore equo) delle parti alla data del riacquisto. La differenza tra a) il valore contabile attribuito alla parte eliminata contabilmente e b) il corrispettivo pagato, inclusa qualsiasi attività non monetaria trasferita o passività non monetaria assunta, per la parte eliminata contabilmente deve essere rilevata nell'utile (perdita) d'esercizio.

3.3.5. Talune entità gestiscono, internamente o esternamente, un fondo di investimento che fornisce agli investitori benefici determinati in funzione delle quote detenute nel fondo e rilevano passività finanziarie per gli importi da versare a tali investitori. Analogamente alcune entità emettono gruppi di contratti assicurativi con elementi di partecipazione diretta di cui detengono gli elementi sottostanti. Alcuni di tali fondi o elementi sottostanti comprendono una passività finanziaria dell’entità (per esempio un’obbligazione societaria che ha emesso). Nonostante le altre disposizioni del presente Principio riguardanti l’eliminazione contabile delle passività finanziarie, l’entità può scegliere di non eliminare contabilmente la sua passività finanziaria che è inclusa in un fondo di questo tipo o è un elemento sottostante quando, e solo quando, l’entità riacquista la propria passività finanziaria per tali scopi. L’entità può invece scegliere di continuare a contabilizzare tale strumento come una passività finanziaria e di contabilizzare lo strumento riacquistato come se si trattasse di un’attività finanziaria che essa valuta al fair value (valore equo) rilevato nell’utile (perdita) d’esercizio in conformità con il presente Principio. Tale scelta è irrevocabile e viene fatta strumento per strumento. Per quanto concerne questa scelta, i contratti assicurativi comprendono i contratti di investimento con elementi di partecipazione discrezionali (cfr. l’IFRS 17 per i termini usati nel presente paragrafo che sono definiti in tale Principio).

CAPITOLO 4 Classificazione

4.1 CLASSIFICAZIONE DELLE ATTIVITÀ FINANZIARIE

4.1.1 A meno che si applichi il paragrafo 4.1.5, l'entità deve classificare le attività finanziarie come successivamente valutate al costo ammortizzato, al fair value (valore equo) rilevato nelle altre componenti di conto economico complessivo o al fair value (valore equo) rilevato nell'utile (perdita) d'esercizio sulla base di entrambi i seguenti elementi:

a) il modello di business dell'entità per la gestione delle attività finanziarie e

b) le caratteristiche relative ai flussi finanziari contrattuali dell'attività finanziaria.4.1.2 Un'attività finanziaria deve essere valutata al costo ammortizzato se sono soddisfatte entrambe le seguenti condizioni:

a) l'attività finanziaria è posseduta nel quadro di un modello di business il cui obiettivo è il possesso di attività finanziarie finalizzato alla raccolta dei flussi finanziari contrattuali e

b) i termini contrattuali dell'attività finanziaria prevedono a determinate date flussi finanziari rappresentati unicamente da pagamenti del capitale e dell'interesse sull'importo del capitale da restituire.I paragrafi B4.1.1-B4.1.26 forniscono indicazioni su come applicare queste condizioni.

4.1.2A Un'attività finanziaria deve essere valutata al fair value (valore equo) rilevato nelle altre componenti di conto economico complessivo se sono soddisfatte entrambe le seguenti condizioni:

a) l'attività finanziaria è posseduta nel quadro di un modello di business il cui obiettivo è conseguito sia mediante la raccolta dei flussi finanziari contrattuali che mediante la vendita di attività finanziarie e

b) i termini contrattuali dell'attività finanziaria prevedono a determinate date flussi finanziari rappresentati unicamente da pagamenti del capitale e dell'interesse sull'importo del capitale da restituire.I paragrafi B4.1.1-B4.1.26 forniscono indicazioni su come applicare queste condizioni.

4.1.3 Ai fini dell'applicazione dei paragrafi 4.1.2, lettera b), e 4.1.2 A, lettera b):

a) il capitale è il fair value (valore equo) dell'attività finanziaria al momento della rilevazione iniziale. Il paragrafo B4.1.7B fornisce indicazioni aggiuntive sul significato di capitale;

b) l'interesse costituisce il corrispettivo per il valore temporale del denaro, per il rischio di credito associato all'importo del capitale da restituire durante un dato periodo di tempo e per gli altri rischi e costi di base legati al prestito, nonché per il margine di profitto. I paragrafi B4.1.7 A e B4.1.9 A-B4.1.9E forniscono indicazioni aggiuntive sul significato di interesse, ivi compreso il significato di valore temporale del denaro.4.1.4 Se non è valutata al costo ammortizzato ai sensi del paragrafo 4.1.2 o al fair value (valore equo) rilevato nelle altre componenti di conto economico complessivo ai sensi del paragrafo 4.1.2 A, un'attività finanziaria deve essere valutata al fair value (valore equo) rilevato nell'utile (perdita) d'esercizio. Tuttavia, per particolari investimenti in strumenti rappresentativi di capitale che sarebbero altrimenti valutati al fair value (valore equo) rilevato nell'utile (perdita) d'esercizio, al momento della rilevazione iniziale l'entità può compiere la scelta irrevocabile di presentare le variazioni successive del fair value (valore equo) nelle altre componenti di conto economico complessivo (cfr. paragrafi 5.7.5–5.7.6).

Opzione di designare l'attività finanziaria come valutata al fair value (valore equo) rilevato nell'utile (perdita) d'esercizio.

4.1.5 Nonostante quanto previsto dai paragrafi 4.1.1-4.1.4, al momento della rilevazione iniziale l'entità può designare irrevocabilmente l'attività finanziaria come valutata al fair value (valore equo) rilevato nell'utile (perdita) d'esercizio se così facendo elimina o riduce significativamente un'incoerenza nella valutazione o nella rilevazione (talvolta definita come «asimmetria contabile») che altrimenti risulterebbe dalla valutazione delle attività o passività o dalla rilevazione degli utili e delle perdite relativi su basi diverse (cfr. i paragrafi B4.1.29-B4.1.32).

4.2 CLASSIFICAZIONE DELLE PASSIVITÀ FINANZIARIE

4.2.1 L'entità deve classificare come successivamente valutate al costo ammortizzato tutte le passività finanziarie, tranne:

a) le passività finanziarie al fair value (valore equo) rilevato nell'utile (perdita) d'esercizio. Tali passività, inclusi i derivati che sono passività, devono successivamente essere valutate al fair value (valore equo);

b) le passività finanziarie che si originano quando il trasferimento di un'attività finanziaria non soddisfa i criteri previsti per l'eliminazione contabile o quando si applica l'approccio del coinvolgimento residuo. I paragrafi 3.2.15 e 3.2.17 si applicano alla valutazione di tali passività finanziarie;

c) i contratti di garanzia finanziaria. Dopo la rilevazione iniziale l'emittente di un tale contratto deve (a meno che si applichi il paragrafo 4.2.1, lettera a) o b)] successivamente valutarlo al valore maggiore tra:i) l'importo del fondo a copertura perdite determinato conformemente alla sezione 5.5 e

ii) l'importo rilevato inizialmente (cfr. paragrafo 5.1.1), dedotto, ove appropriato, l'ammontare cumulato dei proventi rilevato in conformità all'IFRS 15;

d) gli impegni all'erogazione di un finanziamento a un tasso di interesse inferiore a quello di mercato. L'emittente di un tale impegno deve (a meno che si applichi il paragrafo 4.2.1, lettera a)] successivamente valutarlo al valore maggiore tra:

i) l'importo del fondo a copertura perdite determinato conformemente alla sezione 5.5 e

ii) l'importo rilevato inizialmente (cfr. paragrafo 5.1.1), dedotto, ove appropriato, l'ammontare cumulato dei proventi rilevato in conformità all'IFRS 15;

e) il corrispettivo potenziale rilevato dall'acquirente in una aggregazione aziendale cui si applica l'IFRS 3. Tale corrispettivo potenziale deve essere successivamente valutato al fair value (valore equo) con le variazioni rilevate nell'utile (perdita) d'esercizio.

Opzione di designare la passività finanziaria al fair value (valore equo) rilevato nell'utile (perdita) d'esercizio

4.2.2 Al momento della rilevazione iniziale l'entità può designare irrevocabilmente la passività finanziaria come valutata al fair value (valore equo) rilevato nell'utile (perdita) d'esercizio nei casi consentiti dal paragrafo 4.3.5 o quando così facendo si ottengono informazioni più rilevanti, perché:

a) si elimina o riduce significativamente l'incoerenza nella valutazione o nella rilevazione (talvolta definita come «asimmetria contabile») che altrimenti risulterebbe dalla valutazione delle attività o passività o dalla rilevazione degli utili e delle perdite relative su basi diverse (cfr. paragrafi B4.1.29-B4.1.32); o

b) un gruppo di passività finanziarie o di attività e passività finanziarie è gestito e il suo rendimento è valutato in base al fair value (valore equo) secondo una strategia di gestione del rischio o d'investimento documentata e le informazioni relative al gruppo sono fornite internamente su tali basi ai dirigenti con responsabilità strategiche (secondo la definizione dello IAS 24 Informativa di bilancio sulle operazioni con parti correlate), per esempio al consiglio di amministrazione o all'amministratore delegato dell'entità (cfr. i paragrafi B4.1.33- B4.1.36).4.3 DERIVATI INCORPORATI

4.3.1 Un derivato incorporato è una componente di un contratto ibrido che include anche un contratto primario non-derivato, con l'effetto che alcuni dei flussi finanziari dello strumento combinato variano in maniera similare a quelli del derivato preso a sé stante. Un derivato incorporato determina una modifica di alcuni o tutti i flussi finanziari che altrimenti il contratto avrebbe richiesto, con riferimento a un determinato tasso di interesse, al prezzo di un determinato strumento finanziario, al prezzo di una determinata merce, a un determinato tasso di cambio, a un indice di prezzi o di tassi, rating di credito o indice di credito o altra variabile, a condizione che, nel caso di variabile non finanziaria, tale variabile non sia specifica di una delle parti contrattuali. Il derivato associato a uno strumento finanziario ma contrattualmente trasferibile indipendentemente dallo strumento, o avente una controparte diversa non è un derivato incorporato, ma uno strumento finanziario separato.

Contratti ibridi con contratti primari su attività finanziarie

4.3.2 Se il contratto ibrido contiene un contratto primario che costituisce un'attività rientrante nell'ambito di applicazione del presente Principio, l'entità deve applicare le disposizioni di cui ai paragrafi 4.1.1-4.1.5 all'intero contratto ibrido.

Altri contratti ibridi

4.3.3 Se il contratto ibrido contiene un contratto primario che non costituisce un'attività rientrante nell'ambito di applicazione del presente Principio, il derivato incorporato deve essere separato dal contratto primario e contabilizzato come derivato secondo il presente Principio se, e soltanto se:

a) le caratteristiche economiche e i rischi del derivato incorporato non sono strettamente correlati alle caratteristiche economiche e ai rischi del contratto primario (cfr. paragrafi B4.3.5 e B4.3.8);

b) uno strumento separato con le stesse condizioni del derivato incorporato soddisferebbe la definizione di derivato; e

c) il contratto ibrido non è valutato al fair value (valore equo) con le variazioni del fair value (valore equo) rilevate nell'utile (perdita) d'esercizio (ossia il derivato incorporato in una passività finanziaria al fair value (valore equo) rilevato nell'utile (perdita) d'esercizio non è separato).4.3.4 Se il derivato incorporato è separato, il contratto primario deve essere contabilizzato conformemente ai Principi appropriati. Il presente Principio non disciplina se il derivato incorporato debba essere presentato separatamente nel prospetto della situazione patrimoniale-finanziaria.

4.3.5 Nonostante i paragrafi 4.3.3. e 4.3.4, se il contratto contiene uno o più derivati incorporati e il contratto primario non è un'attività rientrante nell'ambito di applicazione del presente Principio, l'entità può designare l'intero contratto ibrido al fair value (valore equo) rilevato nell'utile (perdita) d'esercizio, tranne nei casi in cui:

a) il(i) derivato(i) incorporato(i) non modifica(no) significativamente i flussi finanziari che altrimenti sarebbero richiesti dal contratto o

b) è chiaro, con poca o nessuna analisi, al momento della prima valutazione di un tale contratto ibrido che la separazione del(i) derivato(i) incorporato(i) non è consentita, come nel caso di un'opzione di rimborso anticipato incorporata in un finanziamento che consente al prenditore di rimborsare anticipatamente il finanziamento per un valore pari approssimativamente al costo ammortizzato.4.3.6 Se l'entità è tenuta ai sensi del presente Principio a scindere un derivato incorporato dal contratto primario ma non è in grado di valutare separatamente il derivato incorporato all'acquisizione o alla data di chiusura di un esercizio successivo, essa deve designare l'intero contratto ibrido al fair value (valore equo) rilevato nell'utile (perdita) d'esercizio.

4.3.7 Se l'entità non è in grado di valutare in modo attendibile il fair value (valore equo) del derivato incorporato sulla base dei termini e delle condizioni da esso previsti, il fair value (valore equo) del derivato incorporato è dato dalla differenza tra il fair value (valore equo) del contratto ibrido e il fair value (valore quo) del contratto primario. Se l'entità non è in grado di valutare il fair value (valore equo) del derivato incorporato utilizzando questo metodo, si applica il paragrafo 4.3.6 e il contratto ibrido è designato al fair value (valore equo) rilevato nell'utile (perdita) d'esercizio.

4.4 RICLASSIFICAZIONE

4.4.1 Quando, e solo quando, modifica il proprio modello di business per la gestione delle attività finanziarie l'entità deve riclassificare tutte le attività finanziarie interessate in conformità ai paragrafi 4.1.1-4.1.4. Cfr. paragrafi 5.6.1-5.6.7, B4.4.1-B4.4.3 e B5.6.1-B5.6.2 per indicazioni aggiuntive sulla riclassificazione delle attività finanziarie.

4.4.2 L'entità non deve riclassificare le passività finanziarie.

4.4.3 I seguenti cambiamenti di circostanze non sono riclassificazioni ai fini dei paragrafi 4.4.1-4.4.2:

a) un elemento che in precedenza era uno strumento di copertura designato ed efficace in una copertura dei flussi finanziari o di un investimento netto non presenta più tali caratteristiche;

b) un elemento diventa uno strumento di copertura designato ed efficace in una copertura dei flussi finanziari o di un investimento netto; e

c) cambiamenti della valutazione conformemente alla sezione 6.7.

CAPITOLO 5 Valutazione

5.1 VALUTAZIONE INIZIALE

5.1.1 Fatta eccezione per i crediti commerciali ai sensi del paragrafo 5.1.3, al momento della rilevazione iniziale l'entità deve valutare l'attività o la passività finanziaria al suo fair value (valore equo) più o meno, nel caso di un'attività o passività finanziaria non valutata al fair value (valore equo) rilevato nell'utile (perdita) d'esercizio, i costi dell'operazione direttamente attribuibili all'acquisizione o all'emissione dell'attività o passività finanziaria.

5.1.1A Tuttavia, se il fair value (valore equo) dell'attività o passività finanziaria al momento della rilevazione iniziale differisce dal prezzo dell'operazione, l'entità deve applicare il paragrafo B5.1.2 A.

5.1.2 Quando l'entità applica la contabilizzazione alla data di regolamento per un'attività che è successivamente valutata al costo ammortizzato, l'attività è rilevata inizialmente al suo fair value (valore equo) alla data di negoziazione (cfr. paragrafi B3.1.3-B3.1.6).

5.1.3 Nonostante la disposizione di cui al paragrafo 5.1.1, al momento della rilevazione iniziale l'entità deve valutare i crediti commerciali che non hanno una significativa componente di finanziamento (determinata in conformità all'IFRS 15) al loro prezzo dell'operazione (come definito nell'IFRS 15).

5.2 VALUTAZIONE SUCCESSIVA DELLE ATTIVITÀ FINANZIARIE

5.2.1 Dopo la rilevazione iniziale l'entità deve valutare l'attività finanziaria conformemente ai paragrafi 4.1.1-4.1.5 al:

a) costo ammortizzato;

b) fair value (valore equo) rilevato nelle altre componenti di conto economico complessivo; o

c) fair value (valore equo) rilevato nell'utile (perdita) d'esercizio.5.2.2 L'entità deve applicare le disposizioni in materia di riduzione di valore di cui alla sezione 5.5 alle attività finanziarie valutate al costo ammortizzato in conformità al paragrafo 4.1.2 e alle attività finanziarie valutate al fair value (valore equo) rilevato nelle altre componenti di conto economico complessivo conformemente al paragrafo 4.1.2 A.

5.2.3 L'entità deve applicare le disposizioni in materia di contabilizzazione delle operazioni di copertura di cui ai paragrafi 6.5.8-6.5.14 (e, se del caso, ai paragrafi 89-94 dello IAS 39 per la contabilizzazione delle operazioni di copertura di fair value (valore equo) per una copertura del portafoglio dal rischio di tasso di interesse) all'attività finanziaria designata come elemento coperto. (1)

(1) In conformità al paragrafo 7.2.21, invece di applicare le disposizioni di cui al capitolo 6 del presente Principio, l'entità può scegliere come principio contabile di continuare ad applicare le disposizioni in materia di contabilizzazione delle operazioni di copertura di cui allo IAS 39. In tal caso, non valgono i riferimenti contenuti nel presente Principio a particolari disposizioni in materia di contabilizzazione delle operazioni di copertura di cui al capitolo 6. L'entità applica invece le disposizioni in materia di contabilizzazione delle operazioni di copertura dello IAS 39.

5.3 VALUTAZIONE SUCCESSIVA DELLE PASSIVITÀ FINANZIARIE

5.3.1 Dopo la rilevazione iniziale, l'entità deve valutare la passività finanziaria conformemente ai paragrafi 4.2.1-4.2.2.

5.3.2 L'entità deve applicare le disposizioni in materia di contabilizzazione delle operazioni di copertura di cui ai paragrafi 6.5.8-6.5.14 (e, se del caso, ai paragrafi 89-94 dello IAS 39 per la contabilizzazione delle operazioni di copertura di fair value (valore equo) per una copertura del portafoglio dal rischio di tasso di interesse) alla passività finanziaria designata come elemento coperto.

5.4 VALUTAZIONE AL COSTO AMMORTIZZATO

Attività finanziaria

Criterio dell'interesse effettivo

5.4.1 Gli interessi attivi devono essere calcolati secondo il criterio dell'interesse effettivo (cfr. Appendice A e paragrafi B5.4.1–B5.4.7), ossia applicando il tasso di interesse effettivo al valore contabile lordo dell'attività finanziaria salvo per:

a) le attività finanziarie deteriorate acquistate o originate. Per tali attività finanziarie l'entità deve applicare il tasso di interesse effettivo corretto per il credito al costo ammortizzato dell'attività finanziaria dalla rilevazione iniziale;

b) le attività finanziarie che non sono attività finanziarie deteriorate acquistate o originate ma sono diventate attività finanziarie deteriorate in una seconda fase. Per tali attività finanziarie l'entità deve applicare il tasso di interesse effettivo al costo ammortizzato dell'attività finanziaria in esercizi successivi.5.4.2 L'entità che in un esercizio calcola gli interessi attivi applicando il criterio del tasso di interesse effettivo al costo ammortizzato dell'attività finanziaria conformemente al paragrafo 5.4.1, lettera b), negli esercizi successivi deve calcolare gli interessi attivi applicando il tasso di interesse effettivo al valore contabile lordo se vi è un miglioramento del rischio di credito dello strumento finanziario, a seguito del quale l'attività finanziaria non è più deteriorata, e il miglioramento può essere obiettivamente collegato a un evento verificatosi dopo l'applicazione dei requisiti di cui al paragrafo 5.4.1, lettera b) (per esempio un miglioramento del rating di credito del debitore).

Modifica dei flussi finanziari contrattuali

5.4.3 Quando i flussi finanziari contrattuali dell'attività finanziaria sono rinegoziati o altrimenti modificati e la rinegoziazione o la modifica non determina l'eliminazione contabile dell'attività finanziaria conformemente al presente Principio, l'entità deve ricalcolare il valore contabile lordo dell'attività finanziaria e rilevare nell'utile (perdita) d'esercizio un utile o una perdita derivante da modifica. Il valore contabile lordo dell'attività finanziaria deve essere ricalcolato come il valore attuale dei flussi finanziari rinegoziati o modificati che sono attualizzati al tasso di interesse effettivo originario dell'attività finanziaria (o al tasso di interesse effettivo corretto per il credito per le attività finanziarie deteriorate acquistate o originate) o, laddove applicabile, al tasso di interesse effettivo rivisto calcolato conformemente al paragrafo 6.5.10. Qualsiasi costo o commissione sostenuti rettificano il valore contabile dell'attività finanziaria modificata e sono ammortizzati lungo il corso del restante termine dell'attività finanziaria modificata.

5.4.4 L'entità deve ridurre direttamente il valore contabile lordo dell'attività finanziaria quando non ha ragionevoli aspettative di recuperarla integralmente o parzialmente. La svalutazione costituisce un caso di eliminazione contabile (cfr. paragrafo B3.2.16, lettera r)].

Variazioni della base per determinare i flussi finanziari contrattuali a seguito della riforma degli indici di riferimento per la determinazione dei tassi di interesse

5.4.5 L’entità deve applicare i paragrafi 5.4.6–5.4.9 all’attività o passività finanziaria se, e solo se, la base per determinare i flussi finanziari contrattuali di tale attività o passività finanziaria varia a seguito della riforma degli indici di riferimento per la determinazione dei tassi di interesse. A tal fine, l’espressione «riforma degli indici di riferimento per la determinazione dei tassi di interesse» si riferisce alla riforma, che riguarda l’intero mercato, di un indice di riferimento per la determinazione dei tassi di interesse descritta al paragrafo 6.8.2.

5.4.6 La base per determinare i flussi finanziari contrattuali dell’attività o passività finanziaria può variare:

a) mediante una modifica dei termini contrattuali specificati al momento della rilevazione iniziale dello strumento finanziario (ad esempio, i termini contrattuali sono modificati per sostituire l’indice di riferimento per la determinazione dei tassi di interesse cui lo strumento è collegato con un tasso di riferimento alternativo);

b) in un modo che non è stato preso in considerazione o previsto nei termini contrattuali al momento della rilevazione iniziale dello strumento finanziario, senza modificare i termini contrattuali (ad esempio, il metodo di calcolo dell’indice di riferimento per la determinazione dei tassi di interesse è modificato senza modificare i termini contrattuali); e/o

c) a causa dell’attivazione di un termine contrattuale esistente (ad esempio, è attivata una clausola di riserva esistente).5.4.7 Come espediente pratico, l’entità deve applicare il paragrafo B5.4.5 per contabilizzare una variazione della base per determinare i flussi finanziari contrattuali di un’attività o passività finanziaria imposta dalla riforma degli indici di riferimento per la determinazione dei tassi di interesse. Tale espediente pratico si applica solo a tali variazioni e solo nella misura in cui la variazione è imposta dalla riforma degli indici di riferimento per la determinazione dei tassi di interesse (cfr. anche paragrafo 5.4.9). A tal fine, la variazione della base per determinare i flussi finanziari contrattuali è imposta dalla riforma degli indici di riferimento per la determinazione dei tassi di interesse se, e solo se, entrambe le seguenti condizioni sono soddisfatte:

a) la variazione è necessaria come conseguenza diretta della riforma degli indici di riferimento per la determinazione dei tassi di interesse; e

b) la nuova base per determinare i flussi finanziari contrattuali è economicamente equivalente alla base precedente (ossia la base immediatamente precedente la variazione).5.4.8 Esempi di variazioni che danno origine a una nuova base per determinare i flussi finanziari contrattuali economicamente equivalente alla base precedente (ossia la base immediatamente precedente la variazione) sono:

a) la sostituzione dell’indice di riferimento per la determinazione dei tassi di interesse esistente utilizzato per determinare i flussi finanziari contrattuali dell’attività o passività finanziaria con un tasso di riferimento alternativo — o l’attuazione della riforma degli indici di riferimento per la determinazione dei tassi di interesse mediante la modifica del metodo utilizzato per calcolare l’indice di riferimento per la determinazione dei tassi di interesse — con l’aggiunta di uno spread fisso necessario a compensare la differenza della base tra l’indice di riferimento per la determinazione dei tassi di interesse esistente e il tasso di riferimento alternativo;

b) variazioni del periodo di rideterminazione, delle date di rideterminazione o del numero di giorni tra le date di pagamento delle cedole al fine di attuare la riforma di un indice di riferimento per la determinazione dei tassi di interesse; e

c) l’aggiunta di una clausola di riserva ai termini contrattuali dell’attività o passività finanziaria per consentire l’attuazione di una delle variazioni di cui alle precedenti lettere a) e b).5.4.9 Se all’attività o passività finanziaria sono apportate variazioni in aggiunta alle variazioni della base per la determinazione dei flussi finanziari contrattuali imposte dalla riforma degli indici di riferimento per la determinazione dei tassi di interesse, l’entità deve in primo luogo applicare l’espediente pratico di cui al paragrafo 5.4.7 alle variazioni imposte dalla riforma degli indici di riferimento per la determinazione dei tassi di interesse. L’entità deve quindi applicare le disposizioni applicabili del presente Principio a qualsiasi variazione aggiuntiva cui non si applichi l’espediente pratico. Se la variazione aggiuntiva non comporta l’eliminazione contabile dell’attività o passività finanziaria, l’entità deve applicare il paragrafo 5.4.3 o il paragrafo B5.4.6, a seconda dei casi, per contabilizzare tale variazione aggiuntiva. Se la variazione aggiuntiva comporta l’eliminazione contabile dell’attività o passività finanziaria, l’entità deve applicare le disposizioni sull’eliminazione contabile.

5.5 RIDUZIONE DI VALORE

Rilevazione delle perdite attese su crediti

Impostazione generale

5.5.1 L'entità deve rilevare un fondo a copertura perdite per perdite attese su crediti riguardanti attività finanziarie valutate conformemente ai paragrafi 4.1.2 o 4.1.2 A, crediti impliciti nei contratti di leasing, attività derivanti da contratto o impegni all'erogazione di finanziamenti e contratti di garanzia finanziaria ai quali si applicano le disposizioni in materia di riduzione di valore conformemente ai paragrafi 2.1, lettera g), 4.2.1, lettera c) o 4.2.1, lettera d).

5.5.2 L'entità deve applicare le disposizioni in materia di riduzione di valore per la rilevazione e la valutazione del fondo a copertura perdite per attività finanziarie valutate al fair value (valore equo) rilevato nelle altre componenti di conto economico complessivo conformemente al paragrafo 4.1.2 A. Tuttavia il fondo a copertura perdite deve essere rilevato nelle altre componenti di conto economico complessivo e non deve ridurre il valore contabile dell'attività finanziaria nel prospetto della situazione patrimoniale-finanziaria.

5.5.3 Fatti salvi i paragrafi 5.5.13-5.5.16, a ciascuna data di riferimento del bilancio l'entità deve valutare il fondo a copertura perdite relativo allo strumento finanziario a un importo pari alle perdite attese lungo tutta la vita del credito, se il rischio di credito dello strumento finanziario è significativamente aumentato dopo la rilevazione iniziale.

5.5.4 L'obiettivo delle disposizioni in materia di riduzione di valore è rilevare le perdite attese lungo tutta la vita del credito per tutti gli strumenti finanziari per i quali vi sono stati aumenti significativi del rischio di credito dopo la rilevazione iniziale — siano essi valutati su base individuale o collettiva — considerando tutte le informazioni ragionevoli e dimostrabili, comprese quelle indicative degli sviluppi attesi.

5.5.5 Fatti salvi i paragrafi 5.5.13-5.5.16, se alla data di riferimento del bilancio il rischio di credito relativo a uno strumento finanziario non è aumentato significativamente dopo la rilevazione iniziale, l'entità deve valutare il fondo a copertura perdite per lo strumento finanziario a un importo pari alle perdite attese su crediti nei 12 mesi successivi.

5.5.6 Per gli impegni all'erogazione di finanziamenti e i contratti di garanzia finanziaria, la data alla quale l'entità diventa parte dell'impegno irrevocabile è considerata la data della rilevazione iniziale ai fini dell'applicazione delle disposizioni in materia di riduzione di valore.

5.5.7 Se nel precedente esercizio l'entità ha valutato il fondo a copertura perdite dello strumento finanziario a un importo pari alle perdite attese lungo tutta la vita del credito, ma alla data di riferimento corrente del bilancio determina che il paragrafo 5.5.3 non è più soddisfatto, essa deve valutare il fondo a copertura perdite a un importo pari alle perdite attese su crediti nei 12 mesi successivi alla data di riferimento corrente del bilancio.

5.5.8 L'entità deve rilevare nell'utile (perdita) d'esercizio come utile o perdita per riduzione di valore l'importo delle perdite attese su crediti (o il ripristino) che è richiesto per rettificare il fondo a copertura perdite alla data di riferimento del bilancio all'importo che deve essere rilevato in conformità alle disposizioni del presente Principio.

Determinazione degli aumenti significativi del rischio di credito

5.5.9 A ogni data di riferimento del bilancio l'entità deve valutare se il rischio di credito relativo allo strumento finanziario sia significativamente aumentato dopo la rilevazione iniziale. In sede di valutazione, l'entità deve utilizzare la variazione del rischio di inadempimento lungo la vita attesa dello strumento finanziario anziché la variazione dell'importo delle perdite attese su crediti. Per effettuare tale valutazione, l'entità deve confrontare il rischio di inadempimento relativo allo strumento finanziario alla data di riferimento del bilancio con il rischio di inadempimento relativo allo strumento finanziario alla data della rilevazione iniziale e considerare informazioni ragionevoli e dimostrabili, che siano disponibili senza eccessivi costi o sforzi, indicative di aumenti significativi del rischio di credito verificatisi dopo la rilevazione iniziale.

5.5.10 L'entità può supporre che il rischio di credito relativo a uno strumento finanziario non è aumentato significativamente dopo la rilevazione iniziale, se viene determinato che lo strumento finanziario ha un basso rischio di credito alla data di riferimento del bilancio (cfr. paragrafi B5.5.22-B5.5.24).

5.5.11 Se informazioni ragionevoli e dimostrabili indicative degli sviluppi attesi sono disponibili senza eccessivi costi o sforzi, l'entità non può basarsi unicamente su informazioni sul livello dello scaduto nel determinare se il rischio di credito sia significativamente aumentato dopo la rilevazione iniziale. Tuttavia, quando informazioni maggiormente indicative degli sviluppi attesi rispetto al livello dello scaduto (su base individuale o collettiva) non sono disponibili senza eccessivi costi o sforzi, l'entità può utilizzare le informazioni sul livello dello scaduto per stabilire se vi sono stati aumenti significativi del rischio di credito dopo la rilevazione iniziale. Indipendentemente dal modo in cui l'entità valuti aumenti significativi del rischio di credito, vi è una presunzione relativa che il rischio di credito dell'attività finanziaria è aumentato significativamente dopo la rilevazione iniziale quando i pagamenti contrattuali sono scaduti da oltre 30 giorni. L'entità può confutare tale presunzione qualora abbia informazioni ragionevoli e dimostrabili, disponibili senza eccessivi costi o sforzi, che dimostrano che il rischio di credito non è significativamente aumentato dopo la rilevazione iniziale anche se i pagamenti contrattuali sono scaduti da oltre 30 giorni. Quando l'entità determina che vi sono stati aumenti significativi del rischio di credito prima che i pagamenti contrattuali siano scaduti da oltre 30 giorni, la presunzione relativa non si applica.

Attività finanziarie modificate

5.5.12 Se i flussi finanziari contrattuali dell'attività finanziaria sono stati rinegoziati o modificati e l'attività finanziaria non è stata eliminata contabilmente, l'entità deve valutare se c'è stato un aumento significativo del rischio di credito dello strumento finanziario a norma del paragrafo 5.5.3, comparando:

a) il rischio di inadempimento alla data di riferimento del bilancio (in base ai termini contrattuali modificati); e

b) il rischio di inadempimento al momento della rilevazione iniziale (in base ai termini contrattuali originali, non modificati).Attività finanziarie deteriorate acquistate o originate

5.5.13 Nonostante i paragrafi 5.5.3 e 5.5.5, alla data di riferimento del bilancio l'entità deve rilevare soltanto le variazioni cumulate delle perdite attese lungo tutta la vita del credito dal momento della rilevazione iniziale come fondo a copertura perdite per attività finanziarie deteriorate acquistate o originate.

5.5.14 A ogni data di riferimento del bilancio, l'entità deve rilevare nell'utile (perdita) d'esercizio l'importo della variazione delle perdite attese lungo tutta la vita del credito come utile o perdita per riduzione di valore. L'entità deve rilevare le variazioni favorevoli delle perdite attese lungo tutta la vita del credito come utile per riduzione di valore, anche se le perdite attese su crediti lungo tutta la vita del credito sono inferiori all'importo delle perdite attese su crediti che sono state incluse nelle stime dei flussi finanziari al momento della rilevazione iniziale.

Metodo semplificato per i crediti commerciali, le attività derivanti da contratto e i crediti impliciti nei contratti di leasing

5.5.15 Nonostante i paragrafi 5.5.3 e 5.5.5, l'entità deve sempre valutare il fondo a copertura perdite a un importo pari alle perdite attese lungo tutta la vita del credito per:

a) i crediti commerciali o le attività derivanti da contratto che risultano da operazioni rientranti nell'ambito di applicazione dell'IFRS 15, e che:

i) non contengono una significativa componente di finanziamento (o quando l'entità applica l'espediente pratico per i contratti che durano un anno o meno) in conformità all'IFRS 15; o

ii) contengono una significativa componente di finanziamento in conformità all'IFRS 15, se l'entità sceglie come principio contabile di valutare il fondo a copertura perdite a un importo pari alle perdite attese lungo tutta la vita del credito. Tale principio contabile deve essere applicato a tutti questi crediti commerciali o attività derivanti da contratto ma può essere applicato separatamente ai crediti commerciali e alle attività derivanti da contratto;b) crediti impliciti nei contratti di leasing derivanti da operazioni rientranti nell'ambito di applicazione dell'IFRS 16, se l'entità sceglie come principio contabile di valutare il fondo a copertura perdite a un importo pari alle perdite attese lungo tutta la vita del credito. Tale principio contabile deve essere applicato a tutti i crediti impliciti nei contratti di leasing, ma può essere applicato separatamente ai crediti impliciti nei contratti di leasing finanziario e operativo.

5.5.16 L'entità può scegliere il principio contabile per i crediti commerciali, i crediti impliciti nei contratti di leasing e le attività derivanti da contratto indipendentemente l'uno dall'altro.

Valutazione delle perdite attese su crediti

5.5.17 L'entità deve valutare le perdite attese su crediti dello strumento finanziario in modo che rifletta:

a) un importo obiettivo e ponderato in base alle probabilità determinato valutando una gamma di possibili risultati;

b) il valore temporale del denaro; e

c) informazioni ragionevoli e dimostrabili che sono disponibili senza eccessivi costi o sforzi alla data di riferimento del bilancio su eventi passati, condizioni attuali e previsioni delle condizioni economiche future.5.5.18 In sede di valutazione delle perdite attese su crediti l'entità non deve necessariamente individuare ogni possibile scenario. Tuttavia, essa tiene conto del rischio o della probabilità che si verifichi una perdita su crediti riflettendo la possibilità che la perdita su credito si verifichi o meno, anche se la possibilità di tale perdita è molto bassa.

5.5.19 Il periodo massimo da prendere in considerazione nella valutazione delle perdite attese su crediti è il periodo contrattuale massimo (comprese le opzioni di estensioni) durante il quale l'entità è esposta al rischio di credito e non un periodo più lungo, anche se tale periodo più lungo è coerente con la prassi commerciale.

5.5.20 Tuttavia, alcuni strumenti finanziari comprendono sia una componente di prestito sia una componente di impegno non utilizzato e la capacità contrattuale dell'entità di esigere il rimborso e annullare l'impegno non utilizzato non limita l'esposizione dell'entità a perdite su crediti al periodo contrattuale di preavviso. Per tali strumenti finanziari, e solo per essi, l'entità deve valutare le perdite attese su crediti nel corso del periodo durante il quale l'entità è esposta al rischio di credito e le perdite attese su crediti non sarebbero attenuate da azioni di gestione del rischio di credito, anche se tale periodo si estende oltre il periodo contrattuale massimo.

5.6 RICLASSIFICAZIONE DELLE ATTIVITÀ FINANZIARIE

5.6.1 Se l'entità riclassifica le attività finanziarie conformemente al paragrafo 4.4.1, deve applicare la riclassificazione prospetticamente a partire dalla data di riclassificazione. L'entità non deve rideterminare utili, perdite (compresi gli utili o le perdite per riduzione di valore) o interessi rilevati in precedenza. I paragrafi 5.6.2-5.6.7 contengono le disposizioni per le riclassificazioni.

5.6.2 Se l'entità riclassifica l'attività finanziaria spostandola dalla categoria di valutazione al costo ammortizzato a quella al fair value (valore equo) rilevato nell'utile (perdita) d'esercizio, il suo fair value (valore equo) è valutato alla data della riclassificazione. Gli utili o le perdite risultanti da una differenza tra il precedente costo ammortizzato dell'attività finanziaria e il fair value (valore equo) sono rilevati nell'utile (perdita) d'esercizio.

5.6.3 Se l'entità riclassifica l'attività finanziaria spostandola dalla categoria del fair value (valore equo) rilevato nell'utile (perdita) d'esercizio a quella del costo ammortizzato, il suo fair value (valore equo) alla data della riclassificazione diventa il nuovo valore contabile lordo (cfr. paragrafo B5.6.2 per indicazioni sul tasso di interesse effettivo e il fondo a copertura perdite alla data della riclassificazione).

5.6.4 Se l'entità riclassifica l'attività finanziaria spostandola dalla categoria della valutazione al costo ammortizzato a quella al fair value (valore equo) rilevato nelle altre componenti di conto economico complessivo, il suo fair value (valore equo) è valutato alla data della riclassificazione. Gli utili o le perdite risultanti da una differenza tra il precedente costo ammortizzato dell'attività finanziaria e il fair value (valore equo) sono rilevati nelle altre componenti di conto economico complessivo. Il tasso di interesse effettivo e la valutazione delle perdite attese su crediti non sono rettificati a seguito della riclassificazione (cfr. paragrafo B5.6.1.).